Как получить кредит на развитие малого бизнеса

Сегодня каждый четвертый россиянин пытается реализовать свои способности, мысли, идеи в бизнесе. При хорошем раскладе событий, эта дорога дает бесконечный простор для деятельности, большие возможности. При плохом… увы, банкротство более распространенное явление, чем успех в нашем суровом мире. Но как же удержаться на плаву и не пойти ко дну в первые же годы? Какие государственные программы есть для поддержания начинающего бизнеса? Чтобы найти ответы на эти вопросы, следует хорошенько подготовиться юридически, ведь, увы, чтобы добиться своего, доказать свои права, нужно хорошо потрудиться и идти вперед, невзирая на трудности и выстроенные препятствия социальными службами, чиновниками и прочими, обязанными помогать людям, а на деле, наоборот, скрывающими от них их права и возможности.

Только так и не иначе можно прийти к желаемому успеху. Сегодня, на первом этапе развития существуют гранты, субсидии, льготы и прочие виды поддержки, на втором – такая услуга, как кредит на малый бизнес. Но что это такое и как его получить, как не запутаться в лабиринте юридических терминов и не попасть в ловушку? Обо всем этом мы и расскажем далее.

Немного статистики

Как указано в статистике «РБК» агентства за 2016 год, более 35% начинающих бизнесменов, даже выиграв гранты и субсидии, сходят с дистанции на серпантине собственных ошибок и финансовых проблем. И здесь вывести на новый уровень деятельности может определенная сумма, которая при хорошей финансовой идее может стать спасательным кругом в океане рыночных отношений. Огромную роль во всем этом играют кредиты малому бизнесу. В этой же статистике указано, что за два полугодия было затрачено около четырех миллиардов рублей на выдачу займов. Кредитование выгодно банкам, так как это обеспечивает целесообразность их деятельности, финансовое благополучие.

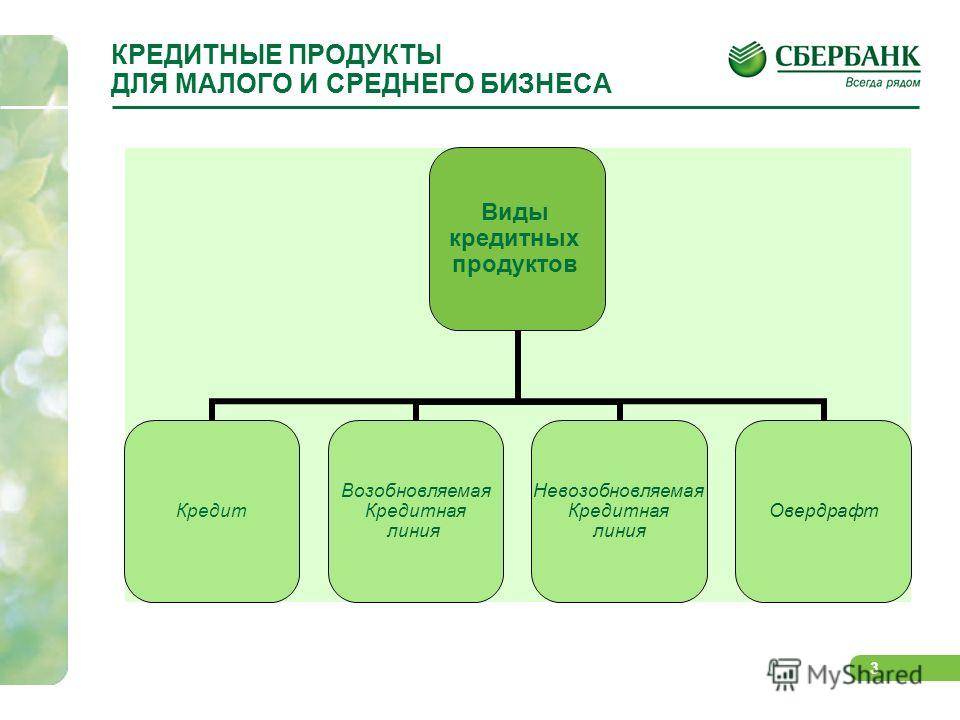

Виды займов

Кредитование малого бизнеса подразделяется на несколько категорий, каждая из которых имеет свои нюансы, особенности, подводные камни, которые необходимо учитывать, дабы не попасть в очень затруднительное положение. А теперь давайте подробно изучим каждую категорию.

Потребительский займ

Это – самый распространенный вид. Главным преимуществом является то, что оформить его может, как юридическое, так и частное лицо. Потребительский займ может идти на оплату разных нужд, но чаще всего используется одна из его разновидностей – выдача средств на покупку авто. Таким образом, банк не только берет с заемщика гарантии выплаты полученных денег, но, в случае форс-мажорных обстоятельств или задержки по выплатам, гарантированно получить товар. Поэтому оформление данного займа занимает, гораздо меньше времени, нежели все остальные.

Для оформления понадобится паспорт, заявление и немного времени на изучение банком вашей кредитной истории. Потребительский займ – наиболее оптимальный кредит для ИП.

Как происходит рефинансирование кредита и что для этого требуется читайте здесь. О преимуществах оформления ипотечного кредита в Сбербанке читайте тут.

Кредит на предоплату

Представим такую ситуацию: вы решили открыть небольшую торговую точку, занимающуюся, к примеру, сбытом одежды, но для того, чтобы сделать первую оплату товара, нужны денег, а денег нет. Чтобы не хитрить с разными видами займов, можно честно сказать в банке «мне нужны деньги на предоплату, чтобы закупить первую партию одежды для дальнейшей перепродажи» и вам предоставят пакет услуг по данному виду займов. Здесь положительным является наличие льготных условий и простота оформления. Главное – предоставить все чеки, гарантирующие получение товара, ну, а дальше – добросовестно выплачивать полученные деньги.

Экспресс займы

Услугой под названием экспресс кредит для малого бизнеса спешат воспользоваться те, которые уверены в успехе своего предприятия, идеи, проекта, но кто не может ждать недели и месяцы, пока банк проверит их кредитную историю и подумает, давать деньги или нет. Скорость оформления бумаг и получения средств – главное преимущество, но существенным минусом является повышенная процентная ставка. Этот факт следует учитывать при получении данного вида займа, потому как длительный срок выплат приведет к тому, что на одни проценты уйдет сумма большая, нежели та, которую выдал вам на руки банк.

Проектная поддержка

Поддержка интересных финансовых проектов также входит в список категорий банковского кредитования. Нередки случаи, что довольно занятные идеи, которые могли бы принести и огромную пользу общественности, и прибыль государству, по тем или иным причинам не вызвали энтузиазма у чиновников, выдающих гранты на развитие. Но что же делать в такой ситуации? Отказаться от своей затеи и погрузиться в пучину пустой суеты и поиска какой-нибудь работенки? Вовсе нет! Если отказали чиновники в предоставлении гранта, субсидии, то с этим же проектом можно обратиться в банк и, уже более реально, получить кредит на развитие бизнеса. Конечно, тогда придется оплачивать проценты и возвращать деньги, но зато НИКТО не посмеет вам указывать, как вам следует поступать и в каком направлении думать. Это будет полностью ваше дело.

Главное, не прогадать с финансовой его стороной. Потому что интересные мысли – это одно, а получение прибыли и следование за рыночной конъюнктурой – совсем другое. И замечательно, когда два этих понятия сходятся воедино.

Ипотека на коммерческую недвижимость

Про существование ипотеки на жилую недвижимость знает, наверное, каждый. Здесь главными условиями является гарантия оплаты, наличие справки с места работы и справки о зарплате, позволяющей выплачивать, как проценты, так и сумму погашения долга. Также деньги на жилую недвижимость выдаются людям не старше 35 лет, без каких-либо других задолженностей в банковских учреждениях. Кредит выдается на длительный срок, от 10 до 15 лет. Но что собой представляет займ на коммерческую недвижимость? Здесь бытую несколько иные правила.

Во-первых, возраст заемщика не играет абсолютно никакой роли, это – плюс. Во-вторых, сроки выплаты здесь более сжатые. Не десять и, тем более не пятнадцать лет, а 2-3 года максимум, это уже - минус. Причем процентная ставка значительно выше, нежели на жилую недвижимость, но так как сумма на приобретение офиса или магазина, как правило, ниже, чем приобретение квартиры или частного дома, то такие суровые ограничения кажутся вполне целесообразными. Как показывает практика, банковские учреждения охотно идут на выдачу средств под закупку коммерческой недвижимости. Процентная ставка, сжатые сроки, а также гарантия оплаты (в случае задержки выплат, банк просто изымает коммерческую недвижимость) делают эту сделку выгодной для них, а значит, и легкой для оформления начинающим бизнесменам.

Процедура оформления

Итак, процедура оформления состоит из следующих этапов:

- подача официального заявления;

- предоставление набора бумаг, а именно: паспорт, документ регистрации ИП, отчетность (не нулевая, и, к тому же, заверенная в налоговой), права собственности, бизнес план;

- изучение банком кредитной истории. Если в кредитной истории есть хотя бы один негативный момент, невыплаченный займ, скорее всего, банк откажет в предоставлении финансовых средств;

- подтверждение или отказ кредитования;

- подписание двухстороннего договора.

ВНИМАНИЕ: Изучите каждый пункт договора, в особенности те, которые прописаны мелко или, как бы вскользь. Помните, что каждый пункт может быть, как повернут против вас, так и наоборот, в последствии, в случае возникновения каких-либо конфликтов, выручит вас. Бдительность в нашем мире – лучшие доспехи.

И пару слов в заключение

Последнее десятилетие Российская экономика направлена на развитие и поддержку малого и среднего предпринимательства. Да, еще пять лет назад льгот и возможностей в этом сегменте было гораздо больше, государство всячески поощряло начинающих предпринимателей и обещало, что в дальнейшем это направление будет развиваться еще больше… сегодня эта ситуация несколько изменилась, стала сложнее. Но жизнь переменчива, а жить и выживать как-то нужно. И, раз вопрос трудоустройства в современной России стал проблематичным, а кто-то и сам не желает унижаться перед тщеславными, чопорными начальниками и выстаивать каждый день «на ковре» по часу, выслушивая «разбор полетов», то есть другая дорога - в предпринимательство. И в этом хорошо помогают кредиты для бизнеса. Но, решившись на такое ответственное дело, просчитайте каждый свой последующий шаг, потому как банковские учреждения не имеют привычки вникать в проблемы своих заемщиков и при первой же задержке, обращаются в суд, либо к помощи коллекторов. Поэтому будьте бдительны, внимательны и осторожны. И да прибудет с вами Удача.