Торговля фьючерсами - как заработать на фьючерсах

Что представляет собой торговля фьючерсами

Фьючерсный контракт (в буквальном переводе с английского языка «future» - будущее, будущий) – вид биржевого срочного контракта, при котором две стороны (обычно это продавец и покупатель) обговаривают исключительно уровень цены и сроки поставки. Сделка осуществляется не «здесь и сейчас», а в определённый момент в будущем. При этом стоимость сделки остаётся той же, что была на момент её совершения – к примеру, стоимость обыкновенной акции составляет триста рублей, стоимость фьючерсного контракта при покупке той же самой акции будет приблизительно равна ста рублям. Именно поэтому фьючерсные контракты так удобны в том случае, если покупаются акции компании, удерживающей стабильные позиции на фондовом рынке, и соответственно неудобны при обратном стечении обстоятельств. Более того, торговля фьючерсами должна повышаться - в противном же случае есть риск не просто лишиться прибыли, но и потерпеть колоссальные убытки. Какие же фьючерсные контракты считаются наиболее ликвидными?

На сегодняшний день наиболее привлекательными для трейдеров являются акции таких компаний, как ЛУКОЙЛ, Газпром и Сбербанк.

Кроме того, свои позиции на трейдинговом рынке прочно удерживают пшеница, нефть и золото. Не теряет хватки и иностранная валюта – к примеру, осуществляя ставки на американский доллар, можно играть как на повышение, так и на понижение.

Заработок на фьючерсах

С чего же начать заработок на фьючерсах? Первым шагом должен стать грамотный и рассудительный подход к выбору трейдинговой биржи. Нелишним будет перед началом работы поискать реальные отзывы о той или иной площадке, пообщаться с людьми, её использующими. К слову об отзывах: искать их стоит уж точно не на главной странице сайта выбранной биржи. Как правило, отзывы перед публикацией проходят жёсткую модерацию, а вовсе неугодные не публикуются совсем. Наличие одного-двух отрицательных отзывов также не будет являться показателем честности биржи, потому как их могли оставить для типичнейшего «отвода глаз».

Наилучшим решением будет разыскать специализированные форумы, администраторы которых зачастую используют систему постмодерации комментариев, а кроме того не имеют личной выгоды от того или иного сообщения пользователя.

Фьючерсы обыкновенно подразделяются на три категории: это ценные бумаги, облигации и акции. Их ликвидность необходимо просчитывать в обязательном порядке - только так можно максимально обезопасить контракт от возможных потерь прибыли в будущем. Наиболее простым способом просчитать ликвидность того или иного фьючерса является просмотр количества совершенных сделок за тот или иной промежуток времени. Двадцать четыре часа – оптимальный срок, но на основании данных недели, месяца и даже года можно составить график, который в конечном итоге поможет определиться с уровнем ликвидности, а также динамичностью фьючерса.

Перед совершением сделки обязательно стоит ознакомиться со спецификацией фьючерса. Иными словами, «спецификация» означает условия, которые принимаются обеими сторонами фьючерсного договора. Такие условия могут различаться в зависимости от биржи, которая используется для совершения сделки, но в основном это полное и краткое (условное) наименование контракта, его тип (поставочный или же расчётный), размер, сроки его обращения и поставочная дата, а также размер минимального шага и его стоимость.

Срок обращения фьючерса – это промежуток времени, в течение которого заключённый контракт может быть перепродан кому-либо или же откуплен.

После окончания срока контракт не подлежит изменениям и выполняются обговорённые ранее условия.

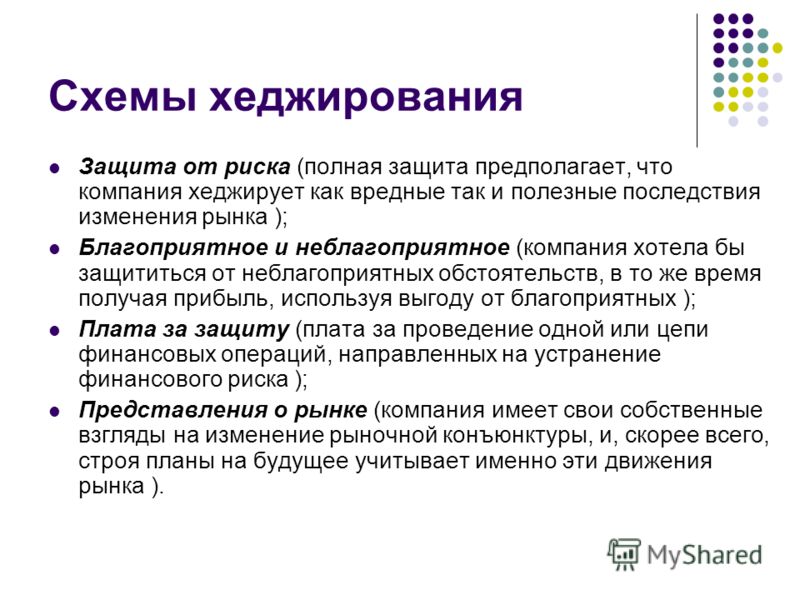

Хеджирование рисков - пожалуй, один из основных плюс в торговле фьючерсами. История этого явления (а точнее, мер, которые обеспечивают минимизацию рисков той или иной сделки) происходит из древней Японии. Как известно, эта страна являлась ( и является по сей день) наиболее крупным экспортёром риса, который, разумеется, вполне успешно продаётся и внутри страны.

Однако на тот момент времени фермеры, выращивавшие необходимый рынку продукт, полностью зависели от погоды, которая и определила их финансовую состоятельность или несостоятельность на ближайший год. Урожайный год обеспечивал труженику стабильный доход от продаж собственной продукции, неурожайный же с наибольшей долей вероятности означал отсутствие дохода как такового, а значит, и абсолютное отсутствие финансовой независимости. Логичным будет предположить, что такой исход дел мало кого устраивал (да и устроит ли когда-нибудь?), поэтому люди и придумали договариваться о цене заранее – вне зависимости от того, какие изменения произойдут на рынке на следующий год. Так, возможных вариантов разрешения подобной ситуации получалось всего три:

- Заранее оговорённая цена оказывается ниже рыночной. Продавца это не слишком устраивает, поскольку в противном случае он имел бы возможность продать продукт дороже на рынке, но обязательства перед покупателем не дают ему этого сделать. Покупатель же от радости потирает руки, так как ему удалось купить товар дешевле, чем на рынке.

- Заранее оговорённая цена оказывается выше рыночной. Теперь уже покупателя не устраивает такой исход, но опять же – обязательства перед продавцом вынуждают купить продукцию не на рынке, а у него. Радуется продавец.

- Заранее оговорённая цена оказывается примерно равной рыночной. В этом случае как выгоды, так и убытков не получает ни продавец, ни покупатель.

Современный рынок

Точно так же происходит и на сегодняшнем рынке торговли фьючерсами. Однако важно понимать, что меры хеджирования в большинстве случаев являются мерами по уменьшению возможных убытков, но никак не мерами по увеличению прибыли. Чем больше вероятность рисков, тем больше возможная прибыль, и наоборот – так гласит знаменитое «золотое» правило инвестиции.

Не меньшей популярностью на площадках, которые занимаются торговлей фьючерсами, обладает и так называемый «биржевой тотализатор».

Как же он устроен?

Предполагается, что на бирже существует некий предмет, из-за изменения показателей которого две стороны заключают традиционное пари на определённую сумму. К примеру, есть сторона А, уверенная в том, что в течение ближайшей недели/месяца/года стоимость золота будет увеличиваться. Точно так же существует и сторона В, противоположно уверенная в том, что цена на золото будет падать. Эти стороны заключают пари, у которого есть определённый срок, за который и должны измениться показатели предмета спора. Таким образом, по истечении срока пари в зависимости от полученных результатов платит проигравшая сторона, а выигравшая, соответственно, уплаченную сумму получает. Предметом спора может быть что угодно – биржевая стоимость как реальных продуктов (золото, нефть и т.д.), так и акций, облигаций и ценных бумаг различных компаний.